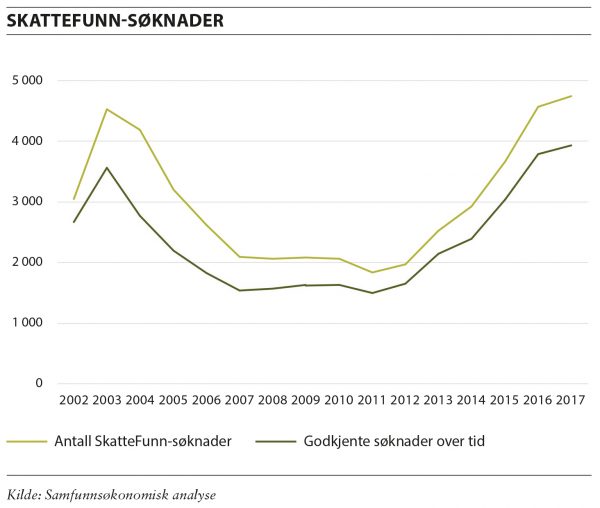

Etter SkatteFUNN-ordningen kan bedrifter få inntil 20 prosent fradrag i sin betalbare skatt for utført forskning og utvikling. Samfunnsøkonomisk analyse har nylig evaluert ordningen, som koster staten om lag 4,4 milliarder kroner i 2017. Evalueringen bør utløse en debatt om videreutvikling av SkatteFUNN-ordningen og sammenhengen mellom SkatteFUNN og andre offentlige virkemidler for å stimulere næringsrettet FoU.

Av Christian Hambro, advokat, tidligere administrerende direktør i Norges forskningsråd

Den utløsende effekten av SkatteFUNN

Hensikten med SkatteFUNN er å få bedriftene til å øke sin FoU-innsats.

Da SkatteFUNN ble etablert, var det bare kostnader inntil 4 millioner kroner per bedrift per år som ga grunnlag for SkatteFUNN-fradrag. Bedrifter som alt utførte forskning over taket, ble ikke stimulert til å forske mer. I 2009 ble taket hevet til 5,5 millioner kroner. Samfunnsøkonomisk analyse har sammenlignet veksten i FoU mellom bedrifter over og under dette taket. De har også sett på andre endringer i SkatteFUNN-reglene som er vedtatt, og sammenlignet bedrifter som er blitt berørt av dem, med dem som ikke er blitt det.

Konklusjonen i evalueringen er at 1 krone i tapte skatteinntekter i gjennomsnitt gir 2 kroner i økt FoU-innsats. Dette er en høy utløsende effekt i internasjonal sammenheng. Man kan imidlertid ikke sette to streker under denne konklusjonen.

Usikkerhet

Beregningene til Samfunnsøkonomisk analyse er følsomme med hensyn til hvilke typer bedrifter som er inkludert i analysen. Skal beregningene for eksempel bare omfatte bedrifter med FoU nær taket i ordningen, eller skal man ta med flere?

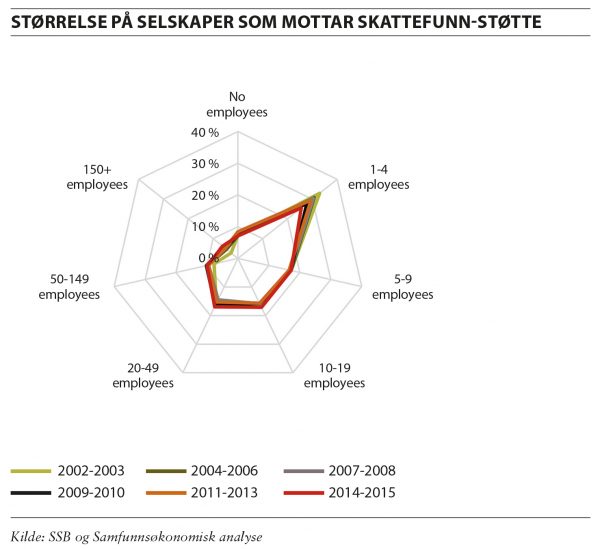

Den ene beregningen, som analyserer 2009-endringen spesielt, bygger på FoUstatistikken som ikke omfatter bedrifter med færre enn 10 ansatte, mens om lag halvparten av SkatteFUNN-bedriftene befinner seg i denne størrelseskategorien. Denne beregningen viser en utløsende effekt på 1:1.

Den andre beregningen tar for seg alle endringer i SkatteFUNN-systemet, bygger på flere datakilder enn FoU-statistikken og omfatter også småbedrifter. Denne beregningen gir en gjennomsnittlig utløsende effekt på vel 1:2. Den utløsende effekten varierer over tid og synes å være størst for små-prosjekter og for foretak uten tidligere FoU-erfaring. Bruk av datakilder etablert for forskjellige formål i samme beregning er en utfordring og skaper en viss usikkerhet.

Endelig knytter det seg en usikkerhet til misbruk. Man vet at det forekommer misbruk, men man kjenner ikke omfanget. Misbruk fører til at den utløsende effekten av ordningen blir noe overvurdert. Motstykket er at lønnsomheten blir tilsvarende undervurdert.

Nytten for bedriftene

Samfunnsøkonomisk analyse har undersøkt hvilken nytte bedriftene har av sine SkatteFUNN-prosjekter. Evalueringen konkluderer med at ordningen fører til innovasjoner i form av nye produkter, produksjonsprosesser og patenter. Den resulterer også i høyere produktivitet. SkatteFUNNprosjektene gir en årlig privatøkonomisk realavkastning på litt over 8 prosent. Avskrivningssatsen er satt til 15 prosent p.a. Hvorvidt satsen er realistisk når det gjelder FoU-kapitalens levetid, og hvor følsom beregningen er for andre avskrivningssatser, er ikke reflektert i evalueringen.

Evalueringen konkluderer med at SkatteFUNN-prosjektene ikke gir større privatøkonomisk lønnsomhet enn bedriftens øvrige FoU-prosjekter. Den privatøkonomiske lønnsomheten synes å være den samme uavhengig av bedriftens størrelse, men synes å være størst i de foretakene som forsker mest i forhold til størrelsen.

Nytten for samfunnet

Nytten for samfunnet

Hovedbegrunnelsen for et skatteinsentiv for FoU ligger i verdien av forskningsinnsatsen utenfor bedriftens vegger. I evalueringen blir det gjort et forsøk på å finne ut om det er en slik sammenheng, ved å undersøke om fysisk nærhet i samme bransje til SkatteFUNN-bedrifter betyr noe for andre bedrifter. Undersøkelsen ga ikke noen tydelige konklusjoner på dette punktet.

Ser man bare på bedriftsavkastningen til SkatteFUNN-prosjektene og de offentlige kostnadene til å finansiere ordningen, går SkatteFUNN-regnskapet noenlunde opp i opp. Det er imidlertid antatt at de positive eksterne virkningene fra bedriftenes FoU langt overstiger bedriftsavkastningen. OECD anslår at den samfunnsøkonomiske gevinsten av privat FoU er dobbelt så stor som den private avkastningen. Samme resultat får to metastudier av forskningen på feltet (Hall m.fl. 2010 samt Donselaar og Koopmans 2016).

Gode evalueringer må forberedes lang tid i forveien

Med tanke på neste evaluering av Skatte-FUNN bør man i god tid arbeide med å forbedre analysegrunnlaget. Dette gjelder for det første mikrodata om bedriftene, som nå hentes fra flere kilder som kanskje ikke er helt harmonisert og ikke like gjennomtenkt ut fra et evalueringsformål når det gjelder FoU-aktivitet. Dernest må man sørge for mer presis kunnskap om misbruk av SkatteFUNN. Den samfunnsøkonomiske lønnsomheten av SkatteFUNN beror i stor grad på nytten av FoU-innsatsen utenfor bedriftens vegger. Det er utilfredsstillende at man ikke vet mer om det. Problemstillingen er en del av et større spørsmål, nemlig hvilke positive eksterne virkninger næringslivets FoU generelt har. Det er ønskelig at dette spørsmålet blir sett nærmere på før neste evaluering. Hva det er mulig å finne ut av, er et spørsmål økonomer må svare på.

Den samfunnsøkonomiske lønnsomheten av SkatteFUNN beror i stor grad på nytten av FoU-innsatsen utenfor bedriftens vegger. Det er utilfredsstillende at man ikke vet mer om det. Problemstillingen er en del av et større spørsmål, nemlig hvilke positive eksterne virkninger næringslivets FoU generelt har. Det er ønskelig at dette spørsmålet blir sett nærmere på før neste evaluering. Hva det er mulig å finne ut av, er et spørsmål økonomer må svare på.

Foreslåtte endringer

Samfunnsøkonomisk analyse har forslag til endringer i SkatteFUNN-ordningen. Noen av dem kommenteres her.

Det foreslås at kontrollen med ordningen skjerpes. SkatteFUNN-ordningen er avhengig av at allmennheten og politikerne har tillit til ordningen og at den ikke er et instrument for skattefusk. For å opprettholde god skattevilje er det viktig at de lovlydige vet at misbrukere blir tatt.

Skattemyndighetenes kontroll med innsendte krav om skatterefusjon har vært sporadisk og delvis tilfeldig. Regelverket som skal hindre misbruk, er ikke godt nok utviklet. Det skal lite til for å gjøre kontrollen bedre, uten å byråkratisere SkatteFUNN.

Det er et tak på timekostnaden som godtas i ordningen. Samfunnsøkonomisk analyse foreslår taket økt til kroner 700, og at taket så reguleres årlig i takt med lønnsutviklingen. Dagens regler stimulerer bedriften til usunne tilpasninger, til å unngå å ha høyt lønnet spisskompetanse innomhus, og til at den reelle støttegraden varierer mellom bedrifter alt etter lønnsnivå på forskningspersonellet. Forslaget er et steg i riktig retning. Et bedre alternativ hadde vært å beholde et tak på timekostnaden som eiere kan belaste prosjektet for sin innsats, men ellers sløyfe taket helt for dem som får sin lønn fastsatt i markedet.

Det er foreslått at taket i ordningen, som nå er 25 millioner kroner i egenutført FoU og opp til 50 millioner kroner ved innkjøpt FoU, reduseres til samlet 25 millioner kroner og at støttesatsen for noen be-drifter så økes. Å øke støttesatsen til 25 prosent ved samarbeid med forskningsinstitusjoner, slik som foreslått, er fornuftig, fordi slike prosjekter trolig har større positive eksterne virkninger enn FoU innomhus, og fordi samarbeid medfører ekstra kostnader.

Det bør vurderes å innføre samme støttesats der flere bedrifter går sammen om et prosjekt. Forslaget om å øke satsen til 25 prosent for førstegangsbrukere av Skatte-FUNN er også godt begrunnet. Disse bedriftene er oftest unge og er viktige i innovasjonssystemet, samtidig som de ofte har det særlig vanskelig fordi det tar tid før de får inntekter.

Forskningspolitisk endring uten diskusjon?

SkatteFUNN er blitt endret flere ganger siden starten. Hensikten med endringene har vært de beste. Men utformingen av reglene om tak på timekostnaden har vært uheldig. Den betydelige økningen i taket har heller ikke vært forankret i noen analyse av hvilke endringer i SkatteFUNNordningen som ville være best. Nye endringer i SkatteFUNN bør diskuteres grundig med aktørene i systemet før de vedtas.

Da SkatteFUNN ble vedtatt, var tanken at ordningen på grunn av taket i praksis først og fremst ville gjelde små og mellomstore bedrifter (SMBer). Taket er nå så høyt at det som skulle være et SMB-virkemiddel, gradvis er omformet til å bli et generelt virkemiddel for FoU i næringslivet.

I dag står SkatteFUNN for over halvparten av den offentlige støtten til næringslivets FoU. Det betyr at mer enn halvparten av midlene styres av næringslivets egne ønsker og behov, uten at det offentlige kan påvirke retningen. Man kan spørre om ordningen burde rulles litt tilbake og innsparingen bli brukt til å øke budsjettene der midlene tildeles etter konkurranse.

Det er imidlertid ikke empirisk grunnlag for å hevde at prosjekter med tildeling etter konkurranse gir større bedriftsøkonomisk eller samfunnsmessig lønnsomhet enn SkatteFUNN-prosjekter, eller at de større SkatteFUNN-prosjektene på andre måter er mindre verdifulle enn prosjekter som får tildeling etter konkurranse.

SkatteFUNN-ordningen gir ikke rom for strategiske offentlige FoU-satsinger. Men det er vanskelig å se at mangel på FoU-midler som kan brukes strategisk, er et problem. Spørsmålet burde kanskje heller være om ikke både Forskningsrådet og Innovasjon Norge kunne spisse bruken av sine bevilgninger noe.

Konkurransedyktige rammevilkår

Samfunnsøkonomisk analyse gir i sin evaluering en klar tilråding om at Skatte-FUNN bør videreføres. Ordningen fungerer etter hensikten og står seg godt sammenlignet med andre lands skatteinsentiver. SkatteFUNN kan forbedres og vil da fylle sin rolle i innovasjonssystemet enda bedre enn i dag. Med tanke på å utvikle fremtidens kunnskapsbaserte næringsliv, er det viktig at norske bedrifter har konkurransedyktige rammebetingelser. SkatteFUNN bidrar til det, men er ikke svaret på alt.

Hall, B., Mairesse, J. and Mohnen, P. (2010) «Measuring the returns to R&D.» Handbook of the Economics of Innovation. Vol. 2, Ch. 24 1033-1082. Elsevier. Donselaar, P., and Koopmans, C. (2016). The fruits of R&D: Meta-analyses of the effects of research and development on productivity. Research Memorandum 2016-1, Free University of Amsterdam, Amsterdam.

Hovedbilde: SkatteFUNN er e rettighetsbasert skattefradragsordning for næringslivets FoU-kostnader. Foto: Marquardt Photography.